疫情、战争、通胀,不利因素的叠加使得许多大类资产的价格在过去半年中上蹿下跳。相信不少人和我一样,在过去的一段时间并不快乐.

但既然我们经历了,就得有些take away。

这篇文章旨在分享我对宏观分析、美联储以及清算问题的一些看法。

预期的自我实现与自我加强

在金融的领域,关于技术分析和基本面分析究竟谁更有效的争论从来没有停歇:

技术分析被指责是无意义的数据统计与挖掘;

基本面分析则是朝令夕改的骑墙派,同一套输入可以得出迥然不同的结果。

实际上,数据和分析结果本身对市场没有任何影响,真正将这一切转化为实际的市场影响的还是人:

当部分市场参与者相信价格下穿MA5将遇到阻力时,其中一部分人将想法转化为了买入的操作,另一部分人为了等待反弹暂缓卖出决策,预期中MA5的支撑作用就变成了现实;

当部分市场参与者认为高企的CPI最终将由美联储通过加息的方式解决,提前卖出资产回笼流动性进而完成去杠杆的举动将避免后续被迫以更高成本的再融资支撑杠杆水平,资产的价格也就因为卖出这一行为而下跌。

这就是预期的自我实现,而在几次成功的操作后,市场参与者们对自己分析框架的信任度将不断加强、更多地基于分析结果做出投资决策,进而预期便完成了自我加强。

此外,随着币圈中越来越多的参与者关注美联储的举动,并将这一因素作为自己决策的参考之一时,美联储的举动对币圈的影响也将随之提升。

美联储的Dual Mandate

“股市/币市都已经跌成这样了,美联储为什么还不救市?”

随着市场的下行,越来越多的投资者站在自己的视角,期盼着资本市场能够倒逼美联储减缓加息及缩表的进程,然而,为了更好地理解美联储乃至大部分监管的举动,我们可以尝试think in their shoes。

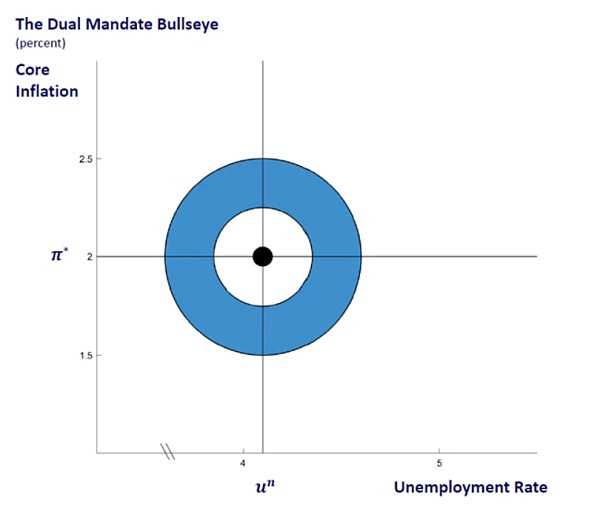

在此引用芝加哥联邦储备银行的一段话与一张图介绍美联储的Dual Mandate,即稳定物价与保障充分就业:

Our two goals of pricestability and maximum sustainable employment areknown collectively as the "dual mandate." The Federal Reserve's Federal Open Market Committee (FOMC), which sets U.S. monetary policy, hastranslated these broad concepts into specific longer-run goals and strategies.

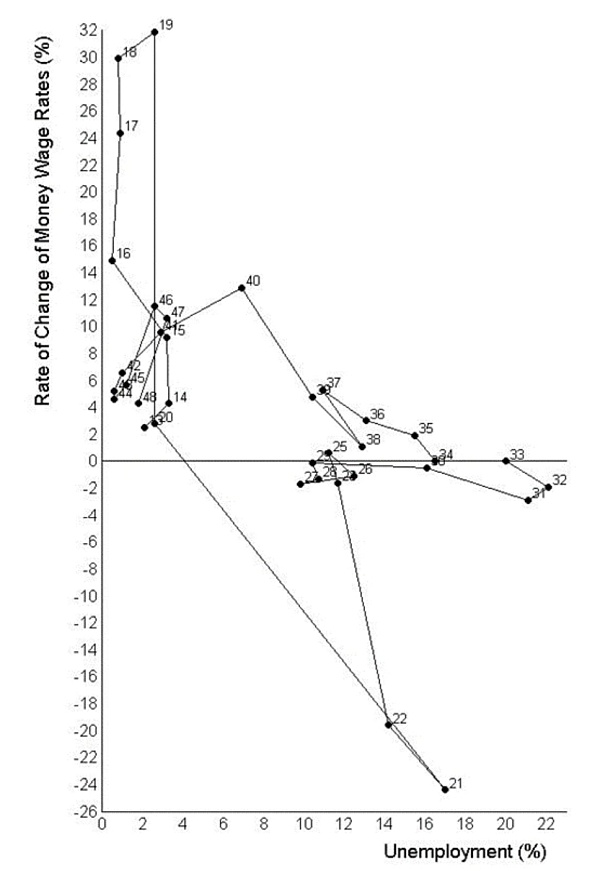

经济学中有一条著名的菲利普斯曲线,描绘的是通货膨胀与失业率的关系:

从图中可以看出,整体而言,通货膨胀率与失业率存在交替关系:通货膨胀率高时,失业率低;通货膨胀率低时,失业率高。

因此,当美联储面临40年来最高的通胀水平以及尚可的就业环境时,我们没有太多理由怀疑其压制通胀的决心。

“迟钝”的美联储

why behind the curve?

另一个近期能听到比较多的声音是质疑美联储为什么不能早点加息,将通胀扼杀在摇篮之中?

关于这一点,我倾向于认为美联储可能看到了更多的债务危机的苗头。自2008年金融危机以来,美国经历了非常长的低息甚至无息的周期。

极低的融资成本鼓励私人部门和政府部门快速扩张自己的资产负债表,整个经济体内积累了大量的债务。

常规的债务解决方法就是努力工作,以更多的实际产出换回货币用于偿付债务。然而,基于当前的国际宏观形势以及美国国内经济状况的需求也许并没有那么强烈,因此需要结合其他手段消解债务——也就是通胀。

在债务危机面前,通胀的一个正面作用,就是以固定利率抹去债务的实际价值。

假设我们以3%的名义利率借入资金,且市场的通胀率是8%时,那么资金提供方收回的是更不值钱的钱(债务的实际购买力下降了5%)。因此,在经济增长空间有限的前提下,长期的温和通胀是解决债务危机的一条潜在路径。

清算——加密世界的达摩克里斯之剑

资本是逐利的。

“一旦有适当的利润,资本就胆大起来。如果有10%的利润,它就保证到处被使用;有20%的利润,它就活跃起来;有50%的利润,它就铤而走险;为了100%的利润,它就敢践踏一切人间法律;有300%的利润,它就敢犯任何罪行,甚至冒绞首的危险。”

随着DeFi的发展,加密资产在现实世界杠杆的基础上,叠加了一层新的杠杆。

根据OKLink的统计数据,在过去的一年中链上借贷在TVL中的占比在三成左右,考虑到像3ac这样的机构,可以通过8%的收益承诺借入资金,并投资于20%的“稳定币挖矿”项目,部分机构乃至整个币圈的杠杆规模也许超乎我们的想象。

更可怕的是,清算的过程也是自我加强的。

当越来越的人担忧清算的后果时,市场就陷入了“反向懦夫博弈”的境地:越早将流动性从市场中抽出的人将成功挽回更多的资产,而市场中流动性的减少也将使得后来者变现成本更高。

受伤的比特币

盛世买古董,乱世买黄金,下行周期,你更愿意持有比特币还是其他币?

相信大部分人会选择在持有比特币、以太坊等共识经过长期检验的数字货币。

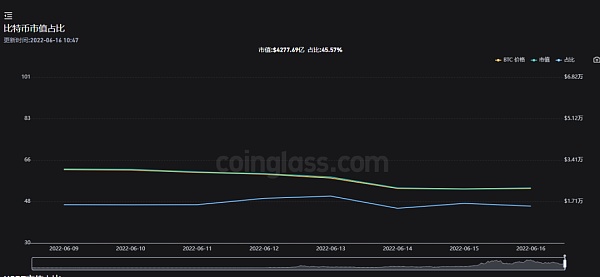

然而,在过去一段时间中,比特币市值的占比却在稳步下降。

这又是为什么呢?

实际上,在清算过程中,优先被处置的资产往往不是你最想处置的资产。

虽然有点反直觉,但是可以通过下面的例子更好地理解。

假如一家机构的资产负债表由40亿的资产与30亿的负债构成,其中,资产部分包含20亿的资产A(流动性好,比特币、以太坊等)以及20亿的资产B(流动性差,山寨币),为了降低杠杆存在以下两种选择:

1) 出售10亿资产A,由于流动性好,market impact也许只有10%,回笼资金约9亿,资产负债率由75%降至70%(30亿资产与21亿负债)左右;

2) 出售10亿资产B,由于流动性差且市场处于恐慌的状态中,可能面临40%的market impact,最终仅回笼6亿的现金,资产负债率不降反升,由75%升至80%(30亿资产与24亿负债)。

写在最后

看完以上的内容,你也许会对区块链世界后续的市场表现乃至底层逻辑都更加悲观,然而,我觉得大可不必:

1) 作为过去十年中真正意义上具备革新性的发明以及未来十年最有潜力的增量市场,区块链本身具备非常大的潜力;

2) 区块链也许将完整经历自诞生以来的第一个完整信贷周期,随着市场成熟度的增加,也许赚钱会变得更难,但亏钱尤其是被骗钱也会变得更难;

3) 当以太坊价格以及gas大幅下降后,将更多的应用场景引入区块链或将成为现实,这对下一个杀手级应用而言是一次绝佳的机会。

我对自己的希望是,在下个周期的起点之前补齐更多的短板、建立更好的认知,同时也希望在这个过程中,能够伴随大家一同成长。

That is a hard lesson, but we willlearn.

原文链接:

https://mirror.xyz/0x694Caa08443443478bb70dC96b35F650147D41A9/kV35jvtplQJ3k7pb5VWBQimI3L0azHGlQUPlkuKMLfA

本文作者:b1taz

Twitter:@b1taz

原文出处:,不代表云顶量化立场,如有侵权,请联系删除

云顶量化是币圈专业量化策略团队,团队成员均有3年以上金融量化实战经验,主要针对比特币量化(BTC),以太坊量化(ETH),狗狗币(DOGE),SHIB等各种虚拟数字货币推出资金费率套利策略和合约趋势型量化机器人策略。经过长时间实盘测试,策略的稳定型,实用型,可行性都是顶尖水平。