文| 蒋海波修改 | Tong出品 | PANews

同一生态中的项目之间或许发生美妙的组合,促进生态的全体发展。近期老牌组成财物项目Synthetix生态中有一系列项目行将上线主网,并布置到以太坊二层扩容方案Optimism上,这或许带动Synthetix中组成财物的需求,添加组成财物的生意量,使SNX的质押者盈余添加,新的代币也将部分分发给SNX的质押者。

当时已知的Synthetix团队创立的生态项目包含期权协议Lyra、二元期权Thales、生意渠道Kwenta、资金筹集渠道Aelin、财物办理渠道dHedge。本文PANews将介绍这些项目及发展,探讨组成资发生态的发展前景。

Lyra Finance

由于期权生意的高危险,即便是在中心化生意所中,期权合约的生意价格之间也有较大价差,去中心化生意所(DEX)中的期权生意则更难操控流动性供给者的危险。Lyra的优势在于经过主动危险办理来下降流动性供给者的危险,提高主动化做市商(AMM)的流动性。

咱们知道,在现货生意中,假如以4000美元的价格买入1ETH。当ETH的价格跌至3000美元时,出资者将丢失1000美元。相同以4000美元为保证金,在4000美元的价格以2倍杠杆做多2ETH的合约。当ETH的价格跌至3000美元时,出资者将丢失2000美元。若忽略期货中的溢价与资金费用,期货生意能够看作只是带杠杆的现货。总体上,期货与现货的收益/丢失与价格之间呈线性关系,如下图所示。

期权生意中的亏本和收益则愈加“暴力”。对于大多数OTM(Out of the money,行权价在财物价格之外)期权,交割日期前,财物价格或许达不到行权价,购买期权的丢失坚持100%。实际上,期权费与保险费共用一个英语单词“Premium”,期权费也被称为保险费,即通常情况下购买后都没有收益,可是当到达必定条件时,收益将急剧添加。

以下图所示,以购买看涨期权Call为例,在到达行权价Strike之前,丢失为固定的100%,即购买期权的全部本金。当到达Break Even时,收入刚好覆盖购买期权的成本,总收益为零。倘若价格继续上涨,收益将急剧添加。假如将现货或低倍杠杆的期货与期权放在同一坐标系中,期权对应的图形斜率更大,能够理解为期权的杠杆倍数更高。

由于危险的不同,链上现货、期货、期权协议的流动性不同很大。在链上为现货财物供给流动性相对比较简单,能够直接运用Uniswap等AMM,即便根底财物的价格相对定价财物上涨一倍或许下跌50%,无常丢失相对于持有两种财物也只要5.7%。而为期货生意渠道供给流动性更难,危险将成倍添加,以永续合约Perpetual为例,依据CoinGecko数据显现,到8月24日,PERP流转市值约为7.6亿美元,但协议的总锁仓量只要1240万美元,官网显现BTC/USDC与ETH/USDC这两个首要的生意对过去24小时生意量之和约为1380万美元。

考虑到为期权生意中的高危险,在链上以AMM的方法为期权生意供给流动性愈加困难。在期权中,Delta、Vega、Gamma、Theta和Rho都能够反应当时价格的敏感性,具体的意义、特色以及核算方法如下表。Lyra依据Delta和Vega来动态调控AMM的危险。

Delta对冲

Delta是最重要的期权敏感性目标,Delta=期权价格改变/现货价格改变,意味着现货动摇一个单位时,期权价格的变动幅度。

在传统金融中,出资者也常常经过Delta中性战略来构造包含期权的组合头寸。Lyra以在Synthetix上生意的方法来对冲流动性供给者的Delta,操控流动性供给者的危险,使全体Delta回归中性。Lyra中的Delta对冲过程如下:

核算每一个期权产品的Delta,具体数字会显现在生意页面。

获取每一个AMM的净头寸。

将每一个AMM的净头寸与对应的Delta相乘。

核算每一类产品的上述乘积之和,得到净Delta。

买入(Delta为负时)或卖出(Delta为正时)与净Delta平等数量的代币,以使底层财物回到Delta中性。

例如,若ETH只要Delta为0.5和0.3的两个产品,AMM分别做空了10 ETH和做多3ETH,那么净Delta = 0.5 x (-10) + 0.3 x 6 = -3,这意味着AMM做空了3ETH,需求从外部生意所买入3ETH以回到Delta中性。

Vega危险动态调整

期权生意的价格将围绕在Black Scholes的理论值附近,但为了下降流动性供给者的危险,Lyra会依据该生意是下降总的危险敞口仍是添加敞口来发生不对称的价差。添加流动池危险敞口的将会受到抑制,而下降危险的生意将会受到促进。

比方,一个依据Black Scholes定价为100美元的看涨期权,AMM的净空头头寸为500Vega的情况下,AMM或许乐意以95美元的价格买入该看涨期权,而将继续卖出该看涨期权的价格定为110美元。额定的Vega使买方价格添加了5美元。

当时发展

现在Lyra已布置到Optimistic Kovan测验网上,用户能够在上面生意期权。在已有头寸的情况下,进行相反方向的生意会主动平仓。若要净卖出期权,则需求支付100%的保证金,同时获得期权费。如在8月19日ETH价格3000美元的情况下,卖出1ETH 8月23日交割且交割价为2700美元的看涨期权,能够获得500美元的期权费,但需求1sETH作为抵押品。到期后协议将主动进行清算。

可是考虑到供给流动性的高危险,项目方并没有供给答使用户添加流动性的UI界面。从团队处了解到,即便主网上线,初始的流动性也将从出资人和合作伙伴处征集,在老练后,终究才会答使用户供给流动性。

Thales Matket

Thales是身世于公元前640年的古希腊思想家,他经过调查星空猜测气候,判断出下一次橄榄老练时将丰收,所以事先租下了爱奥尼亚所有的橄榄压榨机。在橄榄老练时,由于橄榄压榨机的需求添加,他再以更高的价格出租出去而大赚一笔。

这便是记载中期权合约的第一次行使。此处,二元期权协议Thales借用了古希腊思想家的姓名,它运用户能够灵敏创立包含传统金融、加密财物和体育博彩等方面的衍生品。

在到期时,二元期权的投注并不像股票、期货或惯例的期权相同连续分布,简单的说只要赢或输,而没有中间状态。在上一次美国总统推举期间,FTX等生意所就推出了特朗普仍是拜登获胜的二元期权。

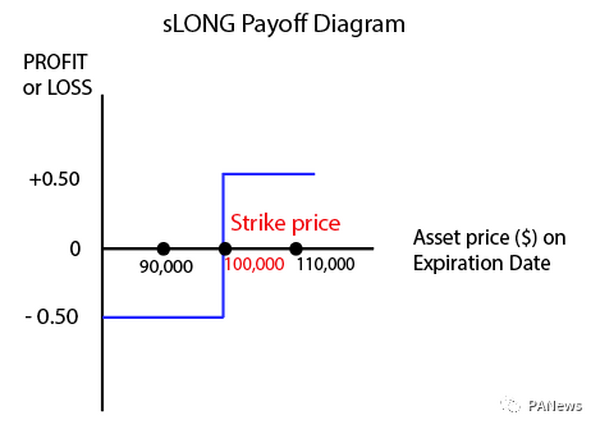

Thales中的每一个期权商场,在0x上都有一个订单簿可供生意。带有方向的期权代币能够经过铸币的同时卖出另一种代币得到,也能够直接经过0x生意。铸币时,每1sUSD都会铸造出1sLONG和1sSHORT代币,协议会收取1%的铸币费,同时能够选择卖出自己不看好的代币,剩下的一种代币到期后依据是否到达条件能够换回1sUSD或许归零,采用Chinlink进行喂价。

例如,Joe在0.5sUSD的价格处购买了BTC的看涨二元期权,到期日为12月31日,履行价格为10万美元。若到期时BTC价格大于等于10万美元,Joe持有的每个sLONG代币将能够换回1sUSD,每个赚取0.5sUSD;若到期时BTC价格小于10万美元,Joe持有的sLONG不能够换回任何财物,每个亏本0.5sUSD。

Thales中的期权代币均需求sUSD进行铸造,可铸造Synthetix中的加密钱银、指数、外汇等对应的期权。Thales能够带动sUSD的需求,并为Synthetix中的组成财物供给更杂乱的生意战略。在Thales已发布的代币分配中,明确表示35%将分配给SNX的质押者,其间的15%将在代币发行时进行回溯奖赏,但会在12个月内线性释放,其余的20%也将在一年时间里发放给SNX质押者。

Kwenta(Synthetix.exchange)

Kwenta是基于Synthetix的去中心化衍生品生意所,与其它DEX比较,Kwenta的特色在于具有无限流动性,生意零滑点,这一特色可使Kwenta在大额生意中更有优势。

此前,Curve就与Synthetix共同完成了跨财物生意。比方将WBTC生意成ETH的过程,WBTC会先换成sBTC,再在Synthetix中兑换成sETH,最终换成ETH。提升了Curve和Synthetix在大额生意中的地位。

Kwenta已布置在以太坊主网上,并迁移到扩容方案Optimism上,以下降用户的费用。Kwenta中的生意收取千分之三的手续费,而这些费用将分发给SNX的质押者。

依据Synthetix开创人在项目发展规划中的描绘,Kwenta团队将分拆成一个独立的团队,在Synthetix的办理框架之外进行自治和办理。它或许会推出一种办理代币,分配给SNX的质押者。

Aelin Protocol

Aelin能够协助项目方筹集资金,也可协助普通用户进入一级商场。项目方能够处于前期的危险出资轮,按照必定的归属时间表分配代币,也能够是任意数量的一次性生意。通常情况下,这种机会由大型基金掌握,Aelin则使融资过程愈加敞开和通明。

协议办理代币AELIN的50%将分配给SNX的质押者。

dHEDGE

dHEDGE是建立在Synthetix之上的财物办理协议,同Enzyme相同,答应任何人创立出资基金,或许加入他人办理的基金。dHEDGE已在上一年上线以太坊主网,并发行办理代币,本年布置在Polygon上,以支撑Polygon上的代币与流动性挖矿战略。

当时dHEDGE办理的财物并不多,到8月23日,dHEDGE在以太坊和Polygon上办理着1万美元以上的基金一共有242个。办理财物最多的是由Ben formerly 'Jesse Livermore'创立的“Jesse Livermore Hearts Crypto”资金池,该池办理着413万美元的财物,从创立到现在为出资者带来了437.2%的回报率。

可是由dHEDGE本身所办理的两个较大的财物池体现并不突出,其间“dHEDGE Top Index”池办理财物395万美元,按财物排名坐落第二位,从创立以来亏本3%;“SNX Debt Pool Mirror”办理财物269万美元,按财物排名坐落第四位,从创立以来盈余60%。

由于出资者加入时运用的安稳币也都会先被换成sUSD,以太坊上的dHEDGE只能生意Synthetix上的组成财物(Synths),dHEDGE带动Synthetix中组成财物的使用。

结语

Synthetix生态项目将全体提升组成财物的使用,改进安稳币等组成财物的需求,提升SNX质押者的盈余水平。

安稳币sUSD的用例大大提升,如用户铸造期权合约,投入链上基金都必须运用sUSD。

丰厚其它组成财物的使用,经过期权生意等对冲危险,然后使用组成财物构建更杂乱的出资组合。

与Synthetix一起布置到以太坊Optimism上,协议之间的可组合性高,有利于抢占前期商场。

为SNX的质押者带来收益,大多数项目都已表示会将代币分发给SNX的质押者,很或许进行回溯奖赏。

可是,由于项目的分拆,今后SNX的权益将削减。例如,此前Synthetix.exchange中的生意手续费将分发给SNX的质押者,但Kwenta分拆之后,将由独立的办理代币进行办理。

原文出处:PANews,不代表云顶量化立场,如有侵权,请联系删除

云顶量化是币圈专业量化策略团队,团队成员均有3年以上金融量化实战经验,主要针对比特币量化(BTC),以太坊量化(ETH),狗狗币(DOGE),SHIB等各种虚拟数字货币推出资金费率套利策略和合约趋势型量化机器人策略。经过长时间实盘测试,策略的稳定型,实用型,可行性都是顶尖水平。